デジタル指向の世界では、利便性には代償が伴うことが多い。自動決済機関(ACH)による支払いは資金を送金する迅速かつ簡単な方法を提供する一方で、詐欺師の標的にもなっています。ここ数か月で利用可能になった大量の生成AIによって、詐欺師の活動はさらに活発化しています。このような状況では、ACH 詐欺の特定の種類である Authorized Push Payment (APP) 詐欺が増加しており、個人と機関の両方に多大な経済的損失をもたらしています。

しかし、変化は起こりつつあります。全米自動決済機関協会(Nacha)は、セキュリティ強化を目的とした措置として、ACH取引に対するより広範な不正監視を義務付ける新しい規則を導入した。APP 詐欺の世界を詳しく調べ、これらの新しい規制が金融機関 (FI) にどのような影響を与えるかを探り、Transmit Security のソリューションがこれらの詐欺の防止にどのように役立つかを理解しましょう。

APP詐欺の仕組み

認知行動心理学では、自動思考のために行動する前に考えることができない状況がいくつか説明されています。こうした考えは、批判的思考を迂回して、即時の感情的および行動的反応を引き起こす根深い精神的な近道です。

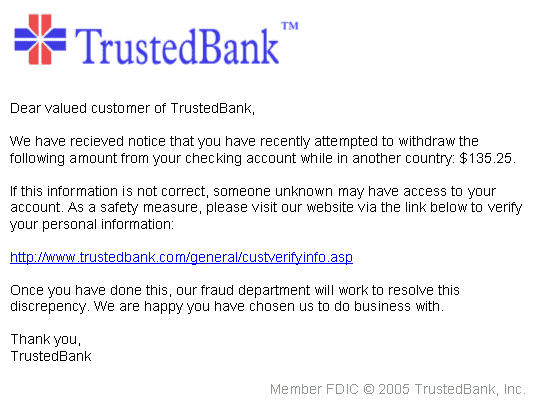

さて、次のような状況を想像してください。あなたは、銀行があなたの口座で異常な動きに気づいたので、あなたの資金の整合性を確保するために、あなたの便宜のために銀行が自動的に作成した新しい、より安全な口座に資金を移す必要があるという、以下のようなメールを受け取ります。

インターネット バンキングを経験したほとんどのユーザーは、疑わしいと思うに違いないと言うでしょうが、実際には、多くの顧客は、ストレスがたまり、合理的に考える時間がない状況で、無意識の思考により、この種の詐欺に引っかかってしまうことがよくあります。

これが、プッシュペイメント詐欺とも呼ばれるAPP 詐欺が蔓延する仕組みです。詐欺師はさまざまな戦術を使って被害者を騙し、自分の口座から ACHプッシュ支払いを開始させます。これらの戦術は、合法的な企業(公益事業会社や政府機関など)になりすますことから、偽の請求書の作成やソーシャル エンジニアリング手法の悪用まで多岐にわたります。

IC3 の 2023 年インターネット犯罪苦情センターレポート APP 詐欺の蔓延を強調し、このような詐欺で 29 億ドルもの損失が出ていることを指摘しています。

APP詐欺がなぜ増加しているのか

APP 詐欺の増加はいくつかの要因に起因しています。ACH 取引は本質的にスピードと容易さが特徴で、詐欺師にとって魅力的です。チャージバックによってある程度の保護が提供されるクレジットカード取引とは異なり、ACH 支払いの取り消しは複雑で時間のかかるプロセスになる可能性があります。

さらに、デジタル決済への依存度が高まると、搾取される機会も増えます。多くの消費者がモバイル アプリを通じて財務を管理しているため、1 回のクリックで知らないうちに不正な送金が開始される可能性があります。

金融機関はどのように反撃しているのか(しかし不十分)

幸いなことに、金融機関はこの脅威に気づいていないわけではない。多くの企業は、取引監視やポジティブペイシステムなどの対策を実装しており、これにより企業は処理前に ACH 送金の正当性を検証できます。

ただし、これらの戦略には限界があります。従来の監視システムは静的フィルターに依存することが多く、巧妙な詐欺師はそれを回避することができます。ポジティブペイは企業にとっては効果的ですが、消費者のアカウントにとっては実行可能なソリューションではありません。

ナチャが介入:新しい規則は積極的な監視を義務付ける

このような状況において、 Nacha は既存の方法の限界を認識し、大きな変化を示す新しい一連の規制を発表しました。

Nacha は、米国における電子口座間の資金移動を管理する全国的な決済機関です。2023年後半に義務化される新しい規則では、消費者自身を除くACHネットワークのすべての参加者に、詐欺検出および監視プログラムの実装を義務付けています。これは、送金元預金金融機関 (ODFI)、受取側預金金融機関 (RDFI)、および第三者送金者 (TPS) に適用されます。

ルールは単純に「チェックボックスをオンにする」というものではありません。ナチャ氏はリスクベースのアプローチを強調し、金融機関が直面する特定のリスクに合わせて監視プログラムを調整することを要求している。これには、トランザクション パターンの分析、疑わしいアクティビティの特定、リアルタイム アラートの実装などが含まれる可能性があります。

Nacha は、その他の詐欺検出および防止規則の中でも、取引が疑わしいと判断された場合、リクエストや顧客からのクレームを待たずに RDFI が送金された金額を返金する可能性を規定しています。新しい規則では、ODFI は「いかなる理由でも」返金を要求できるとも規定されています。

これらの規制は、2024 年 10 月から 2026 年初頭にかけて段階的に導入される予定です。この段階的な導入により、これらの規則は「単なる」ベストプラクティスからコンプライアンス要件の状態へと移行するため、金融機関はプロセスを調整し、必要なテクノロジーを実装する時間を持つことができます。

これらの措置の影響は大きいでしょう。金融機関は、不正検出ソリューションに投資し、新しいプロトコルについてスタッフをトレーニングし、場合によっては顧客とのコミュニケーション戦略を調整する必要があります。金融機関は、不正行為を常に積極的に監視することで、損失を最小限に抑え、顧客を保護し、ACH ネットワークへの信頼を維持することができます。

詐欺を阻止する: Transmit Security が APP 詐欺と戦う方法

これまで示してきたように、APP 詐欺と戦うには多面的なアプローチが必要です。Nacha の新しい規制は、警戒を強化するための重要な基盤を確立するものであり、Transmit Security の検出と対応のような革新的なソリューションは、それを実現するのに最適です。

詐欺師や詐欺師は、緊急感を作り出し、批判的思考を回避することに頼っているため、当社のソリューションは、次のような方法でこの欺瞞を阻止します。 乗り継ぎ地点にチェックポイントを導入する。

銀行アプリを通じて不正な ACH 支払いを開始するように騙されたと想像してください。通常、このような転送はシームレスかつ瞬時に行われます。ここで Transmit Security が登場します。当社の技術は 取引に関連する次のような危険信号:

- 不明な受取人または通常とは異なる銀行

- 詐欺ブロックリストに登録されている悪質な人物

- リスク許容度を超える異常に多額の資金

- 支出パターンの不一致

これらの危険信号のいずれかを検出すると、2番目のステップが開始され、 2つの当事者と迅速にやり取りします。 受取人が本当に本人であるかどうか、またなぜお金が送金されるのかを確認するためです。これにより、リスクのレベルを評価し、APP 詐欺が検出された場合に取引を停止するための詳細な情報が提供されます。

この一見小さな障害も、詐欺師の計画に支障をきたすことになる。この一時停止により、ユーザーは少し時間を取って考え、送金の正当性について疑問を持ち、資金が失われる前に詐欺行為を特定できるようになります。覚えておいてください。APP 詐欺のペースの速い世界では、時間は詐欺師の敵であり、自動思考は最も重要な味方です。当社のソリューションによってもたらされる一瞬の躊躇が、強盗の成功と失敗の違いを生む可能性があります。

さらに、当社のソリューションは、AI を活用した動的な質問と検証を追加できるため、詐欺師のもう 1 つの貴重な利点、つまり特定の状況下で機械や人間がどのように機能するかを予測できるという利点を排除できます。

しかし、それだけではありません。リスクベース認証 (RBA)などの動的認証方法に基づいて、特定のトランザクションに伴うリスクのレベルを評価し、認証要件をリアルタイムで適応させることができます。

たとえば、当社のシステムが取引、行動、または認知上のリスク指標を検出するとします。その場合、写真付き身分証明書とライブセルフィーの提示を求めることで、最高レベルの保証 (LOA) で受信者の身元を確認できます。これは簡単なプロセスであり、当社の自動本人確認サービスを使用すると、わずか 2 分で完了します。

また、受取人(潜在的な詐欺師)がプリペイド電話番号、最近作成されたメールアドレス、または新しい/通常とは異なる銀行口座を持っている場合も、当社がその取引を疑わしいとみなし、送金を異議申し立てるのに十分です。

さらに、Transmit Security のアプローチは適応性を考慮して設計されています。詐欺師が手口を洗練させ、GenAI の普及により詐欺が民主化され強化されるにつれて、従来の受動的な手法を超えて、新たな詐欺や脅威に備えることが重要になります。

高度な異常検出機能を備えた Transmit Security Detection and Response は、異常や詐欺の手口を検出できるため、システムは常に進化する攻撃の一歩先を行くことができます。

最後に、当社のソリューションはダークウェブの脅威インテリジェンスにも依存しています。当社の脅威調査チームはダークウェブを常時監視し、電子メールアドレス、標的のミュールアカウント、電話番号、APP詐欺に関連するデバイスのIDのデータセットを更新し、常に増加させています。これらの対策により、常に変化する脅威の状況に対して、常に進化する防御が確保されます。

安全な決済の明るい未来

APP 詐欺の増加は間違いなく課題をもたらしています。しかし、Nacha の新しい規則は、ACH 支払いのより安全な未来に向けた重要な一歩を表しています。これらの規制は、積極的な詐欺監視を義務付けることにより、金融機関にセキュリティを優先させ、顧客をより適切に保護する権限を与えることになります。

検出と対応について詳しく知るか、当社の専門家に相談して、より安全で信頼できる金融環境を実現するために Transmit Security APP の不正防止方法の実装を開始してください。