オーストラリアの新しい詐欺防止協定は、詐欺を防止し、顧客が金銭を詐取されるのを防ぐための、銀行主導の積極的な取り組みです。通常は競合する銀行間でこのような協力的な取り組みを推進しているのは何でしょうか?オーストラリア人は2022年に詐欺で31億ドルを失ったと報告しており、わずか2年で253%増加した。

そしてそれらは詐欺として報告されています。当局は、詐欺のさらに40%が報告されていないと推定している。さらに悪いことに、 2023年のすべての詐欺の47%は、暗号通貨アカウントに資金が流入していました。多くの場合、資金は跡形もなく国外へ流出している。

オーストラリア銀行協会 (ABA) と顧客所有銀行協会 (COBA) によって作成されたこの拘束力のない協定を遵守する銀行は、新しいコンプライアンス基準が作成されたときに先行することになります。財務大臣のニュースリリースには、「政府は銀行、通信会社、デジタルプラットフォーム向けの厳しい新業界規範の策定に取り組んでおり、これによりオーストラリア国民を保護するための明確で強固な義務が設定される」と記されている。

この協定を採用する金融機関(FI)は、少なくとも 1 つの生体認証形式(この詐欺防止インフォグラフィックおよび下記で詳述されている 6 つの推奨事項の 1 つ)を使用して顧客確認(KYC)コンプライアンスを強化することで、詐欺やマネーミュール アカウントを防止します。

このブログでは、Scam Safe Accord の 6 つの取り組みすべてを最も簡単な言葉で説明し、すぐに使用できる「Scam Safe」な統合された管理しやすいソリューションを使用して金融機関がどのように目標を達成できるかを説明します。しかし、まずは問題を調べてみましょう。

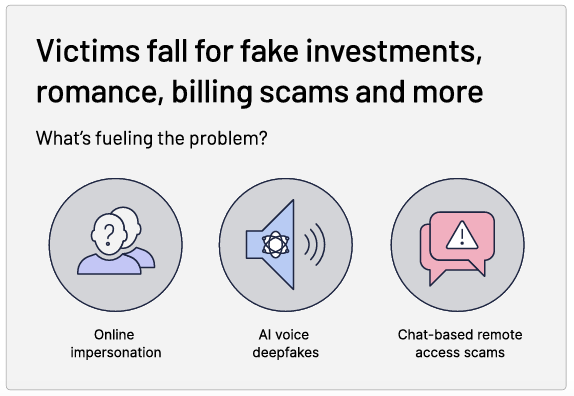

消費者はどのように詐欺に遭っているのでしょうか?

消費者は、信じられないほど良すぎる投資計画、恋愛詐欺、そして人気のコンサートの切望されるチケットに誘惑されている。タイムリーな例: 詐欺師がテイラー・スウィフトのErasツアーのチケット(持っていないし、配送するつもりもない)を販売しています。この詐欺は、オーストラリアでチケットが発売されてから数週間以内に、26万ドルの損失を急速に積み上げました。

よくある別の詐欺は、支払い期限が過ぎている請求書や不正な請求のある銀行口座に関するテキストメッセージや電話から始まることが多いです。詐欺師は、緊急感を演出して被害者を説得し、被害者の銀行口座から詐欺師が管理する口座にすぐに送金させます。

オーストラリア競争消費者委員会(ACCC)が2023年に発表した詐欺レポートによると、「銀行振込は依然として最も多く報告されている[詐欺]決済方法」であり、詐欺全体の62.9%を占めています。銀行振込詐欺(承認プッシュ決済(APP)詐欺とも呼ばれる)の課題は 2 つあります。

- 被害者は自ら支払いを承認します。

- ほとんどの場合、これらの資金は、違法な資金を当局から移動および隠蔽するために使用されるマネーミュールの口座に送られます。

ミュールアカウントは、盗まれた身元や合成された身元を使用して設定されるか、資金を海外に移動したり、引き出したり、暗号通貨に変換したりするために報酬を受け取る人々によって開設されます。一度送金すると、そのお金を回収することはほぼ不可能です。

結局のところ、詐欺は年間数十億ドルの損害をもたらし、信頼と経済的安全を損ないます。

6つの詐欺防止協定の取り組み

これまで、被害者を騙して支払いや送金を素早く、そしてしばしばパニックに陥らせて決断させるソーシャルエンジニアリング詐欺を阻止する方法はほとんどありませんでした。まさにこれが、Scam Safe Accord が 3 つの中核目標に基づいて解決する目的で設計されている問題です。

- 破壊的変化: 本人確認と受取人に関する精度の向上

- 検出:銀行間情報共有スキームを通じて情報を強化する

- 防ぐ: リスクの高いチャネル、つまり疑わしい暗号通貨アカウントへの送金を制限する

簡単に言うと、協定の 6 つの取り組みには、受取人の確認強化、警告の増加、支払いの遅延、生体認証チェック、脅威情報の共有、詐欺の検出と対応の監視強化、そして完全な詐欺対策戦略が含まれます。

6 つの取り組みの詳細な内訳は次のとおりです。

1.受取人を確認する 新しい名前確認技術を使用: 銀行は、受取人の名前が意図した受取人と一致することを保証し、顧客が信頼できる受取人に送金していることを確認できる新しいシステムを開発しています。

- 目的: 顧客が詐欺師に知らないうちに支払いをしてしまうリスクを軽減します。

- 実装: すべての銀行は、現在開発中であり、1億ドルの投資によって資金提供されている同じ名前確認テクノロジーを導入します。

- タイムライン:新しいシステムの設計と展開は 2024 年から 2025 年にかけて行われます。

- 解決策: 金融機関は、受取人名と銀行口座番号を比較するための独自の内部ソリューションを開発していますが、これは外部ベンダーが対応できない内部機能です。

2.生体認証チェックによる個人情報詐欺の防止: 銀行は、口座を開設する新規の個人顧客に対して少なくとも 1 回の生体認証チェックを実施するなど、新しいテクノロジーと管理を導入します。これらのチェックでは、人物の行動を検出したり、顧客の顔や指紋を認証して本人確認を行ったりすることができます。

- 目的: マネーロンダリング防止 (AML) および顧客確認 (KYC) の義務への準拠も強化する、より強力な検証方法により、個人情報詐欺、マネーロンダリング、不正アカウントを防止します。

- タイムライン: 加盟銀行は2024年末までに生体認証チェックを導入します。

- ソリューション: Transmit Security は、柔軟性と階層化された保護を提供し、顧客エクスペリエンスを最適化するさまざまな生体認証方法を提供します。

- 自撮り写真と身分証明書の写真の生体認証による本人確認

- パスワードレスのMFAまたは指紋と顔IDを使用したパスキー

- 高度な行動バイオメトリクス

- 高度なデバイスフィンガープリンティング

- オーケストレーションされたサービスは、リアルタイムのリスクと信頼に基づいてユーザーフローを適応させ、適切なタイミングで適切な生体認証方式を呼び出します。

3.警告と遅延の導入: 新規の未知の受取人が関与する取引の場合、銀行は警告と支払いの遅延を導入します。

- 目的:緊急感を生み出す詐欺から顧客を保護する。

- タイムライン: 銀行は2024年末までにこれを実装します。

- Solution: Transmit Security detects scam signals in real time with AI-driven multi-method detection, fusing anti-fraud and identity into a consolidated identity-security platform that offers superior risk/trust detection accuracy.

Crucially, this includes payment and payee anomaly detection directly within the application, allowing for more immediate threat responses earlier in the transaction flow.

Our powerful orchestration engine correlates all risk/trust signals and automates decisioning, adapting user journeys to meet security, compliance and UX requirements in real time.

Most notably, Transmit Security is the only vendor that’s leveraging generative AI to intercede with a chat session when there are signs of social engineering. The goal of this is to:

- 顧客を教育しながら摩擦を生み出す

- お金の受取人が正当であるかどうかを確認する

- 詐欺師の場合は取引を阻止する

4.銀行業界全体で情報を共有する:銀行は業界全体での情報共有を大幅に拡大するために投資し、ABAとCOBAのすべてのメンバーはオーストラリア金融犯罪取引所(AFCX)に参加します。

- 目的: 共有された脅威インテリジェンスを使用して、詐欺の防止と盗難資金の回収を改善します。

- 実施: ABA および COBA のすべてのメンバーは、オーストラリア金融犯罪取引所 (AFCX) および詐欺報告取引所に参加します。

- タイムライン:2024年半ばから2025年まで。

- ソリューション: Transmit Security は、詐欺グループの分析や既知の詐欺師のブロックリストなど、Web ベースの詐欺シグナルを取り込み、共有脅威インテリジェンスを強化します。会話分析チャット ツールとの統合ソリューションとして、脅威インテリジェンスが即座に解釈され、より深い理解と洞察が得られます。

5.リスクの高いチャネルへの支払いを制限する: 銀行は、暗号通貨口座のようなリスクの高い逃走手段に資金が送金されるときに、リスクに基づく決定をリアルタイムで行い、支払いを制限できなければなりません。

- 目的: リスクレベルに基づいて損失を制限することで顧客を保護します。

- 実施: 銀行は、盗まれた資金がこれらのチャネルに到達すると回復が極めて困難であることを認識し、リスクに基づいて、高リスクと特定されたチャネルへの支払いを制限する決定を下します。

- ソリューション: Transmit Security は、銀行システムが稼働する前に、リアルタイムの支払い制限を有効にし、アプリケーション層で異常を検出します。さらに、コンテキスト認識型インテリジェンスを備えた AI 駆動型セキュリティは、リスクと信頼性をリアルタイムで評価できるため、損失が制限されるだけでなく、損失がゼロになります。

6.包括的な詐欺対策を実施する

- 目的: 詐欺の検出と対応の監視を強化する。

- ソリューション: Transmit Security は、顧客 ID およびアクセス管理とエンタープライズ グレードのサイバー セキュリティおよび詐欺防止を融合した、管理しやすい統合プラットフォームで、完全な詐欺対策戦略を提供します。

銀行は、さまざまなベンダーの製品を統合された階層型ソリューションに置き換えることで、セキュリティのギャップを解消し、詐欺をリアルタイムで阻止するために必要な可視性と俊敏性を妨げるデータ サイロを排除できます。

トランスミットセキュリティ詐欺防止

疑わしい行動や取引の検出

ユーザージャーニー全体で収集された情報に基づいて疑わしい動作を検出することが重要です。ユーザーは通常よりも頻繁に一時停止していますか?そうであれば、顧客が指導を受けている可能性があります。あるいは、彼らは「流暢すぎる」ので、通常よりも早く進んでいるのかもしれません。おそらく彼らは通常のパターンから外れた活動を行っているのでしょう。

その個人の規範から逸脱した行動は、詐欺師が支配していることを示している可能性があります。Transmit Security の高度な行動バイオメトリクスを使用すると、時間の経過とともに構築された堅牢なユーザー プロファイルに基づいて、異常なユーザー アクティビティを検出できます。

トランザクションインテリジェンスの分析

異常を正確に検出するには、幅広い信号を継続的に分析することが不可欠です。Transmit Security は、送金先が新規または通常とは異なる受取人かどうか、また同様の取引が頻繁に発生しているかどうかを検出します。取引の規模も詐欺の兆候となる場合があります。たとえば、金額が銀行の追加管理のしきい値をわずかに下回っている場合、これは詐欺師がレーダーをすり抜けようとしている可能性があります。

全体的な状況を評価する

Transmit Security は、デバイスとネットワークの評判、ミュール アカウント、および標的となる高リスクの銀行 (通常は口座開設手続きが容易な銀行) のリストをチェックします。高齢者は詐欺の標的になりやすいため、コールセンターの情報も調べ、顧客の年齢も考慮に入れています。

機械学習とAIを活用する

当社の検出および対応サービスは、リアルタイムで発生しているすべての状況の完全なコンテキスト内でリスク シグナルを分析し、疑わしい取引を検出し、金銭が失われる前にソーシャル エンジニアリングや詐欺を阻止します。生成型 AI チャットボットを使用すると、顧客とのやり取りを増やし、摩擦を導入し、お金の受取人を確認して、リスクのレベルを正確に評価し、詐欺を防ぐことができます。

Transmit Security は、詐欺管理を再定義し、最先端のテクノロジーとユーザー中心の設計を組み合わせた包括的なソリューションを提供することで、進化する詐欺に先手を打つことを保証します。詐欺を最高の精度で阻止するために特別に構築された、業界唯一の ID セキュリティ プラットフォームをご覧ください。

Transmit Security との詐欺防止協定に関するインフォグラフィックを見るか、ミーティングを予約してください>